兵庫県神戸市東灘区向洋町中6丁目9番地

神戸ファッションマート8F 8S-26

先生は今、こんなお悩みではありませんか?

- 相続人のためになんとか評価額を下げたい。

- 土地評価経験がほとんどなく、いちいち調べながら評価する時間もない。

- 1人事務所であり、土地評価に詳しい人が周辺にいない。

- 「地積規模の大きな宅地」以外の減価要因を見落とさないか心配である。

- 相続人に評価が高いと言われたが、鑑定評価で安くならないだろうか?

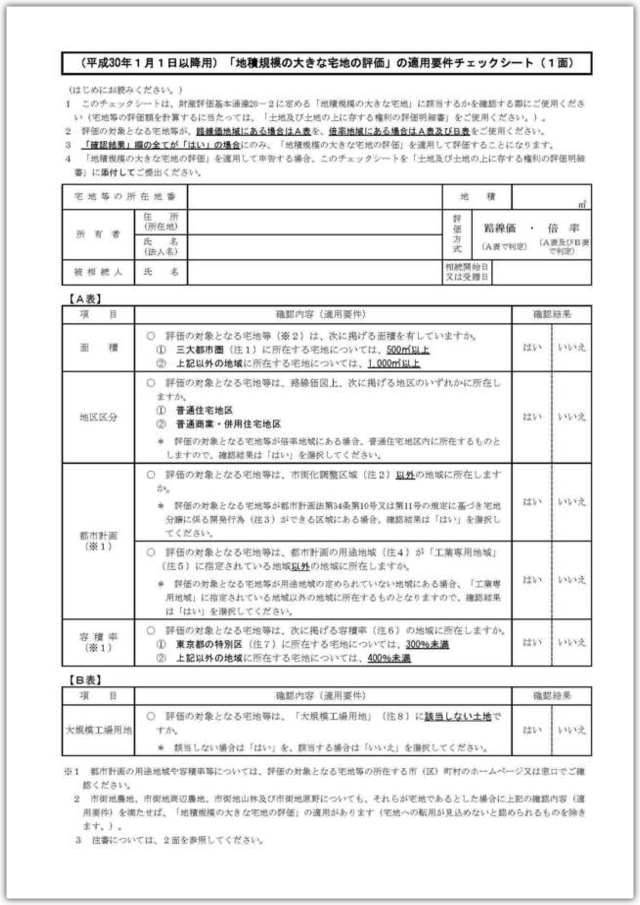

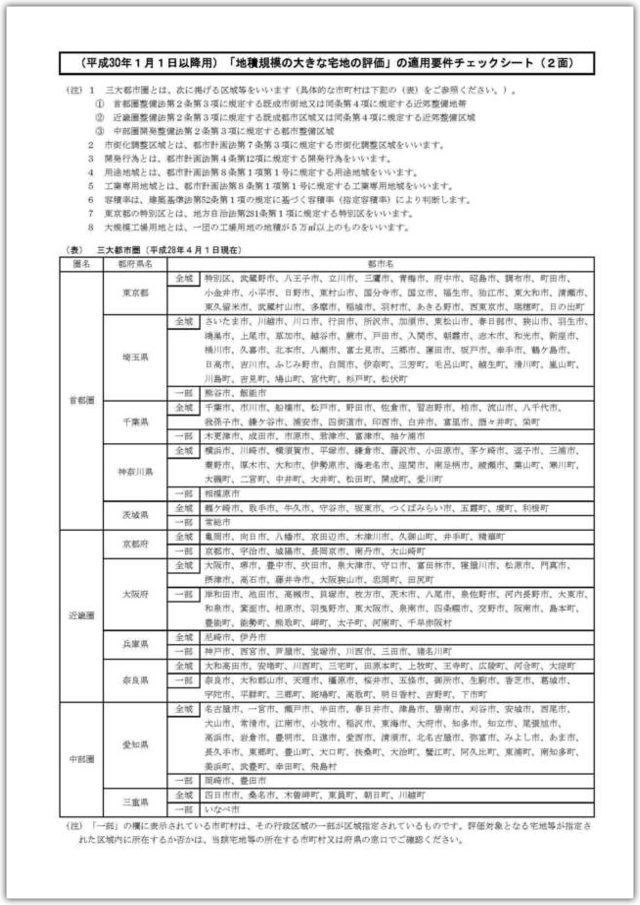

「地積規模の大きな宅地」には、大きな注意点があります。

それが何か分かりますか?

まずは、広大地の減額率と地積規模の大きな宅地(規模格差補正率)の減額率を比較してみましょう。

ザックリ言うと減額率が半分程度になったというところです。

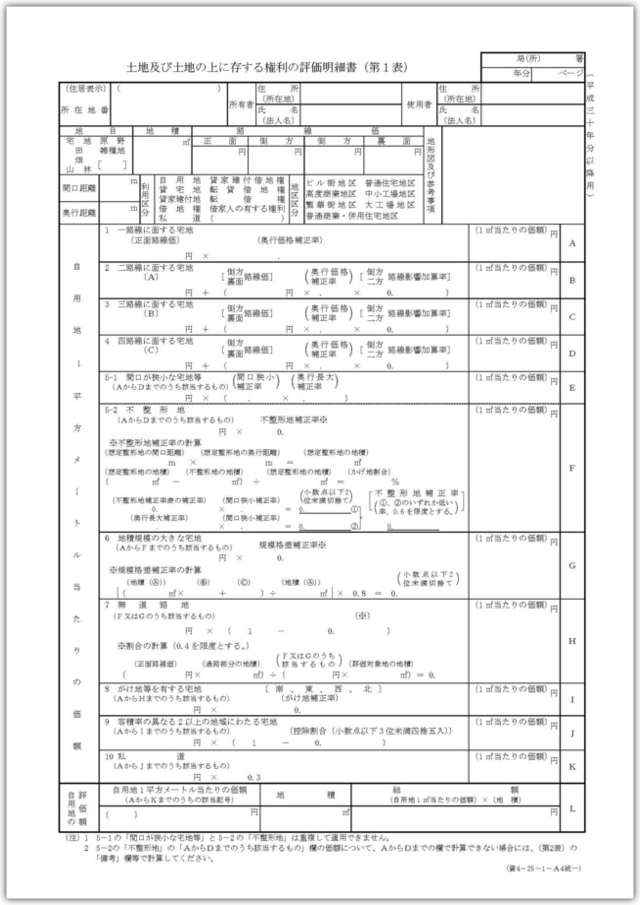

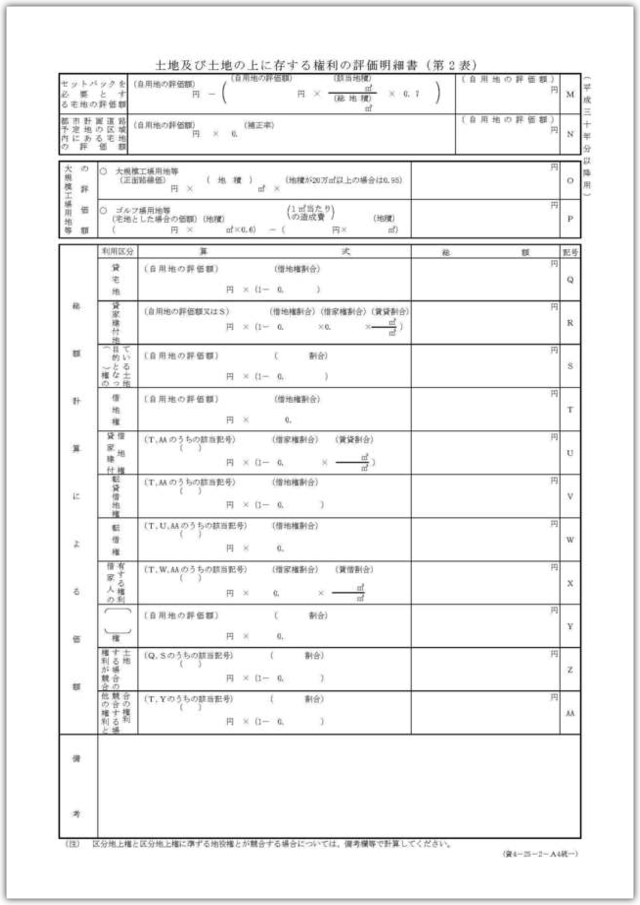

規模格差補正率=(A×B+C)÷地積規模の大きな宅地の地積A×0.8

さあ、ここから本題です。

何が大きな注意点なのか・・・

「広大地判定は難しかったけど、地積規模の大きな宅地の判定は楽になったなあ。」

と考えている先生、よく聞いて下さいね。

それは、広大地と異なり、他の補正率との併用が可能になったということです。

今までは、広大地補正率の中に他の補正率(奥行価格補正率や不整形地補正等)が含まれていると考えられていました。

ところが、「地積規模の大きな宅地」では、広大地補正率の中の面積の部分のみがピックアップされたため、広大地よりも減額率が小さくなったのです。言い換えると、他の補正率、つまり減価要因を全て把握して、適切に評価を行えば、広大地補正率と同程度の評価減につながなる場合もあるということです。

他の補正率ってどれぐらいかご存知でしょうか?普段パソコンで間口、奥行を入力すれば自動計算という流れで評価していると、各補正率がどれぐらいになっているか検討がつかないものです。

ここで、「普通住宅」地区における主な補正率をご覧下さい。

- 奥行価格補正率…0.80~1.00(減価率:0~20%)

- 不整形地補正率…0.60~1.00(減価率:0~40%)

- 間口狭小補正率…0.90~1.00(減価率:0~10%)

- 奥行長大補正率…0.90~1.00(減価率:0~10%)

- がけ地補正率 …0.53~1.00(減価率:0~47%)

- 私道 …0.3 (減価率:70%)

- セットバック …0.3 (減価率:70%)

- 都市計画道路 …0.90~1.00(減価率:0~10%)

これらの減価要因、先生は全て把握して適切に評価することができますか?

大事なことなのでもう一度言います。

「地積規模の大きな宅地では、全ての減価要因を把握すること」

が最重要となるのです。

「地積規模の大きな宅地」は面積が大きいため、用途地域が跨がっていたり、都市計画道路予定地になっていたりと減価要因が盛りだくさんなのです。また、想定整形図をCADで正確に作成し、正確に不整形補正も行わなければなりません。

ところが、税理士の先生の実情は、

- 顧問先の方から相続案件を受注したが、土地評価経験がない

- 市役所で何を調査して良いのか分からない

- 土地評価に詳しい人が周辺にいないので、適当に申告してしまった

- 税理士試験で「相続税」を選択しなかったので、土地評価がよく分からない

- 相続税の申告が法人、個人の確定申告と重なっており、手に負えない

- CADが使えないので、想定整形図が正確に作成できない

という状況です。

全ての減価要因を把握するためには、現地調査、市役所調査、法務局調査は必須となりますが、どのように行えば良いか分からないといった声も良く聞きます。

相続税路線価は、建築基準法上の道路ではない(つまり、建物が建築できない道路)ところにも誤って敷設されていることも多々あります。これらは、市役所調査を確実に行わなければ判定はできません。当然その路線価は、建物が建築できる周辺の路線価と同水準で敷設されておりますが、もしも、市役所調査を行わずにその路線価を利用して土地評価を行ったらどうなるでしょうか?

そう、建物が建築できない道路であるにも関わらず、周辺の路線価と同様の水準のため、「過大評価」となってしまうのです。

考えただけでもゾッとしますが、ほとんどの税理士の先生は道路の調査など行いませんので、路線価図で与えられた路線価を当たり前のように採用して評価しているのです。

今は情報社会ですので、相続人の方もネットでいろいろ調べておられます。

税務調査が入っても、過大評価している分には、税務署は教えてくれません。なぜなら、多くの税金が徴収できているわけですから。

しかし、ある日、相続人がこれらの事実に気づいたら・・・

更正の請求ができる期間も過ぎていたら・・・

最近では、更正の請求屋も流行っており、税理士が損害賠償請求されたという事案も発生しております。実際に弊社のお客様でも、税理士に損害賠償請求された方がおられました。

ここまでお読みになられた税理士の先生は、「地積規模の大きな宅地」は面積が大きいため、減価要因を1つ見落とすだけでも、大きな過大評価となることをご理解いただけたことと思います。

更に、今後は不動産鑑定評価による時価申告も検討する必要性が増えてきます。

地積規模の大きな宅地には該当しないが、どうみても戸建分譲地が最有効使用と考えられる土地などは、特に注意が必要です。

例えば、三大都市圏以外で950㎡の土地があった場合、「地積規模の大きな宅地」に該当しませんので、戸建分譲が最有効使用であれば、当然道路を入れた開発想定を行う必要があり、この場合には不動産鑑定評価により大きな減額が期待できます。

こうした提案を相続人へできるかどうかが、相続人への信頼につながるものと思われます。

ご安心下さい、弊社は土地評価でお困りの先生方を

全力でフルサポート致します!

地積規模の大きな宅地の判定基準が明確化されたが、別の減価要因の見落としはないだろうか・・・

不動産鑑定評価でもっと評価額が下がるのではないだろうか・・・

このままでは、相続人に申し訳ない。

こんな沈んだお気持ちかもしれません。

いいえ、そんな事は全くありません。どうかご安心下さい。

そもそも、税理士試験科目において不動産に関するものがないにも関わらず、相続税の土地評価を不動産のプロではなく税のプロである税理士の先生に全て行わせていることに問題があるのです。

やっかいなことに、相続人の方々は税理士の先生に依頼したから土地評価も含めて大丈夫だと思っているのです。

これは、制度上の問題であると私は考えております。

簡単に言うと眼科の先生に虫歯の治療してもらっているようなものなのですが、国はこれを正そうとは思ってないのです。

相続の土地評価で間違いだらけの申告書が多いのは、やはりこれが大きな原因だと思っております。

自分で勉強したらなんとかなる・・・

税理士の先生は、常にお客様を訪問されたりしているため、じっくりと不動産の勉強をする時間もないはずです。

納税資金を確保するために不動産を売却しなければならない場合も多いですが、土地評価を間違えると税額が変わるため、本当は売らなくてもよい土地を売ってしまったということにもなりかねません。

弊社へ土地評価をアウトソーシングしていただければ、宅建免許も保有しているので、不動産の売却も同時に行うことができます。その場合には、その不動産を売却した方が良いのかも含めて、最適なアドバイスを行わせていただきます。

税務署に否認されない申告をする方法

税務署は、過小評価については言及してきますが、過大評価については、何も教えてくれません。当然と言えば当然で、より多くの税金が徴収できるからです。

では、税務署に否認されない最も良い方法とは何なのか・・・

それは、財産評価基本通達に精通した不動産の専門家に相談することなのです。

ただし、不動産のプロである不動産鑑定士なら誰でも良いというわけではありません。

相続の土地評価は、財産評価基本通達に基づき行われますので、これらの理解、それと何よりも重要なのが評価単位なのです。

評価単位は、相続の土地評価独特のものであり、我々が普段行っている鑑定評価における対象不動産の確定とは全く別のものになっておりますので、この評価単位が理解できていない不動産鑑定士に依頼するととんでもないことになります。

評価単位は、相続税の土地評価における入口となるものです。

この評価単位を間違えると、あとの計算が全て正しく行われていても、全部間違った評価となります。評価単位は、現地調査、市役所調査、法務局調査、お客様へのヒアリング等で確定することになりますので、これらの作業は全て欠かせません。

しかし、現地調査や市役所調査にすら行かないまま、机上で評価されている税理士先生も多くおられます。

このような評価を行えば、当然間違いだらけの土地評価になり、税務署の標的になってしまいます。

特に、「地積規模の大きな宅地」においては、減額率が大きいため、間違った評価を行えば、税理士の資格を失う可能性もあります。

こうした自体を避けるためには、税務署に信頼してもらえる資料作成を行い添付するに限ります。

しかし、税理士が作った証拠ではいけません。

税理士が作成した証拠では、同じ税務という土俵なので何かと理論を振りかざして税務署は否認権を行使してくるのです。

同じ土俵に立つのをやめて下さい。

税務署の誰よりも不動産に詳しい、プロの不動産鑑定士が作った書類こそ税務署に最も効果的な証拠なのです。

そして、弊社ではこれまで改正前の広大地に関して、たくさんの広大地意見書を作成してきた実績があるため、税務署に指摘されやすい箇所を想定した資料作成を実現することが可能になりました。

これにより、税務署の担当者も安心して「地積規模の大きな宅地」と認めることができ、更に、土地評価についても妥当性があると認めてくれるのです。

不動産鑑定士に依頼するメリットは、以下の通りです。

不動産鑑定士に依頼するメリット

相続人、税務署の信頼を維持しながら、

税務調査で否認されずに大きな節税が可能

不動産鑑定士にご相談されなかった税理士の先生はこうなる可能性があります。

- 相続人に損害賠償請求されてしまう

- 更正の請求屋に狙われてしまう

- 信頼を失って顧問先を失ってしまう

- 2次相続対策も間違った土地評価が行われ、更に被害は拡大する。

他社と差別化された弊社の強み

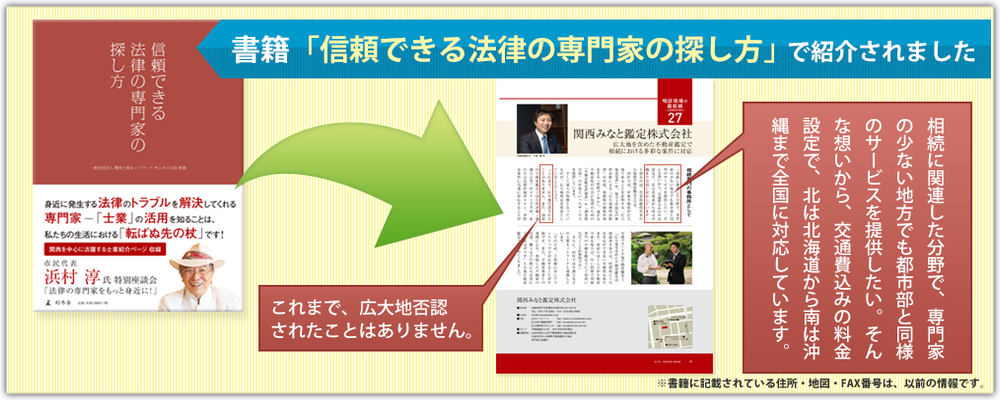

広大地否認ゼロ!改正前の広大地に精通した不動産鑑定士が資料作成を行います。

私はこれまでに、広大地の専門家として、広大地意見書の作成を100件以上行ってきました。

その広大地の制度が、「地積規模の大きな宅地の評価」に変わりました。

私は、広大地の専門家として、いち早く「地積規模の大きな宅地の評価」についてのサービスを開始しようと考えたのです。

改正前の広大地に関する多くの実績があるからこそ、机上の空論ではなく、過去の事例に基づいたサポートが可能なのです。

また、「過去にどのようなケースで広大地が否認されているか」など、判例や裁決事例も数多く研究しているため、非常に説得力のある資料作成が可能なのです。

北は北海道から、南は沖縄まで、日本全国に対応可能です。

弊社は、北は北海道から、南は沖縄まで、日本全国に対応しております。

もちろん、ご依頼いただきましたら、どんな遠方でも必ず現地に行き、市役所等で確認をします。

なぜ、ここまでのサポートを行うのか?と言うと、「現地を見るからこそ、はじめて最適なサポートができる」からです。

遠方だからと言って、調査を省略してしまったり、追加料金がかかったりはしません。

遠方の方も、安心してご相談下さい。

特に、地方の個人税理士事務所では、頼れる専門家が誰もいなくて困っている先生が多数おられるのが現状です。

そんな時はお声かけいただけますと、その際には私が駆けつけます。

弊社では、全国のお客様に不公平感のないように、交通費等の経費込、消費税別で全国一律料金となっておりますので、当該費用以外で追加で発生する費用はありません。

税理士の先生が苦手な図面作成を不動産鑑定士が作成します。

相続税の土地評価では、図面作成する場面が比較的多いです。

たとえば、想定整形図などが典型的なものです。このほか、セットバック面積の算定、高圧線下地の面積算定、都市計画道路予定地面積の算定等があります。

これらについては、現地調査、市役所調査、法務局調査を詳細に行い、CADで作成します。

想定整形図等の作成は、公図等で手書き作成するよりも、CADソフトで綺麗に描いた方が税務署に対する心証も良くなり、何より説得力があります。

このように弊社では、相続の土地評価に精通した不動産鑑定士が図面作成を行うことで、税務署も安心して正しく土地評価されていると認めることができるのです。

税務署からの絶対的な信頼があります。

弊社は、相続税申告書の提出先である税務署から、毎年相続税標準地の鑑定評価依頼を受けております。

これは、皆様がこれから申告するにおいて利用される相続税路線価の根源になるものです。

つまり、税務署側からすれば、相続税路線価業務を行っている不動産鑑定士に対する信頼は、極めて高いものになるのです。

この業務は、公的評価と言われる業務ですが、弊社がライバルの同業他社を分析した限り、ほとんどの業者が携わっていないことが判明しております。

一般の方は、不動産鑑定士が相続税路線価業務に携わっているかどうかを調べるのは、ほぼ不可能かと思いますが、実は、ここに目には見えない税務署との信頼関係があるのです。

当然のことですが、相続税路線価業務に携わっているかどうかで、税務署の印象も大きく変わり、地積規模の大きな宅地が認められるかどうかにも影響することになると考えられます。

申告後も安心!税務調査にも対応致します。

税務調査は正直いつ行われるか分かりませんが、相続税申告書提出後1〜2年後で行われることが多いようです。

税務調査時に税務署から質問された事項について、弊社から最適なご回答をご用意致します。

また、国税不服審判所や裁判所に提出するための資料作成も作成可能です。(別料金)

泣き寝入りすると大損しますのでご注意を!

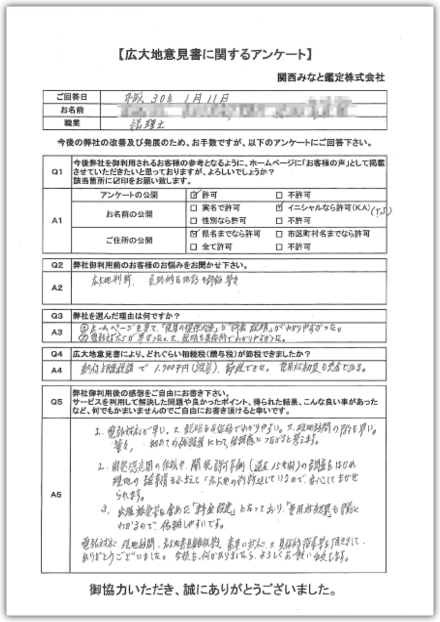

弊社が愛される理由を「お客様の声」でご確認下さい!

「広大地になるか?」が心配でしたが、無事に認められました。

兵庫県伊丹市 M.A 様(物件所在地:兵庫県伊丹市)

節税額:約3,000万円

ご依頼前は、どのようなお悩みがありましたか?

私は父の他界により、いくつかの土地を相続していました。

その中に、敷地の大きな土地が2つありましたが、その分、相続税の額も膨大なものでした。

今後の生活のことも考えて、何とか節約できないかと思い、相続税の軽減を考えるようになりました。

当事務所にご依頼頂いたキッカケは何ですか?

ちょうど、そのような悩みを抱えていた時、ネットで小塩さんのホームページを見つけました。

広大地の専門家であり、また私の友人と面識があるという偶然もあり、小塩さんに相談に乗って頂きました。

また、プロが使う専門用語や難しい話も、分かりやすく説明してくださり、安心してお任せできました。

当事務所に依頼して良かった!と思うことは何でしょうか?

「広大地にあたるかどうか?」が心配でしたが、小塩さんのおかげで、広大地判定してもらうことでき、本当によかったです。

小塩さんが、迅速に調査し、意見書の作成をしてくれたことにも、本当に感謝しています。

いろいろ細やかに対応して頂き、本当にありがとうございました。

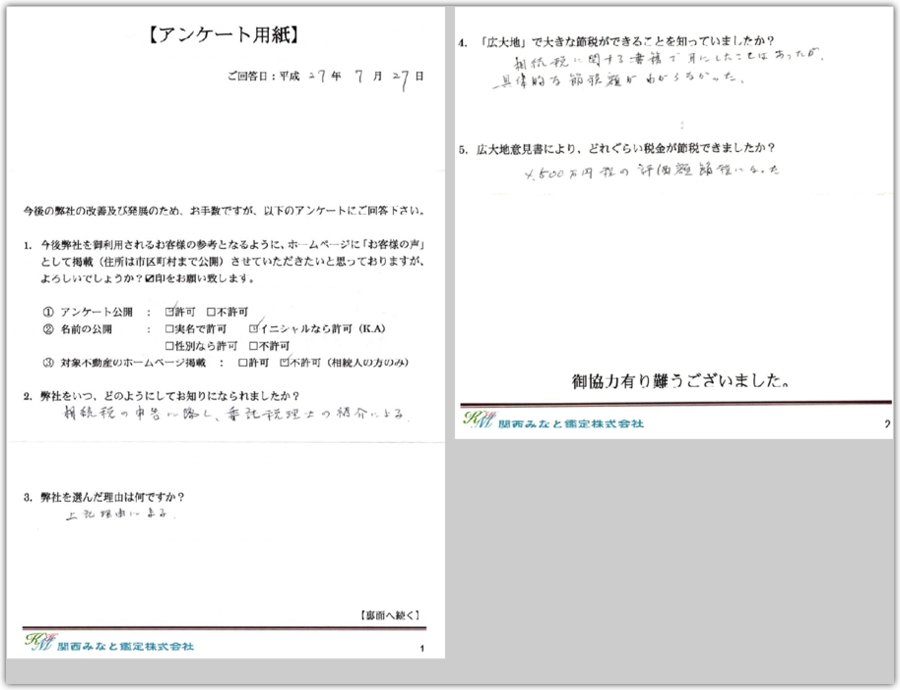

マンションが建っていましたが、広大地と認めてもらえました。 兵庫県姫路市 K.S 様(物件所在地:兵庫県姫路市)

節税額:約4,500万円

ご依頼前は、どのようなお悩みがありましたか?

広い土地を相続しましたが、マンションが建っていたため、広大地の申請は諦めていました。

ただ、相続税も高額だったため、なんとか節約ができないかと思い、いろいろ悩んでいました。

当事務所にご依頼頂いたキッカケは何ですか?

お世話になっている税理士さんから、小塩さんのことを伺いました。

広大地の専門家ということでしたので、少しでも相続税の節約ができないかと思い、相談に乗って頂きました。

すると、無料診断で、「マンションが建っていても、広大地として認められますよ」と言ってもらえました。

説明もとても分かりやすく、信頼できると思ったので、依頼をさせて頂きました。

当事務所に依頼して良かった!と思うことは何でしょうか?

4,500万円の節約ができたことです。

マンションが建っていたため、かなりむずかしい状況だったと思いますが、マンションの入居率やこれまでの家賃変動率など、様々な項目をチェックし、広大地であることを証明してくれました。

小塩さんのおかげで多額のお金を無駄にせずに済みました。

本当にありがとうございました。

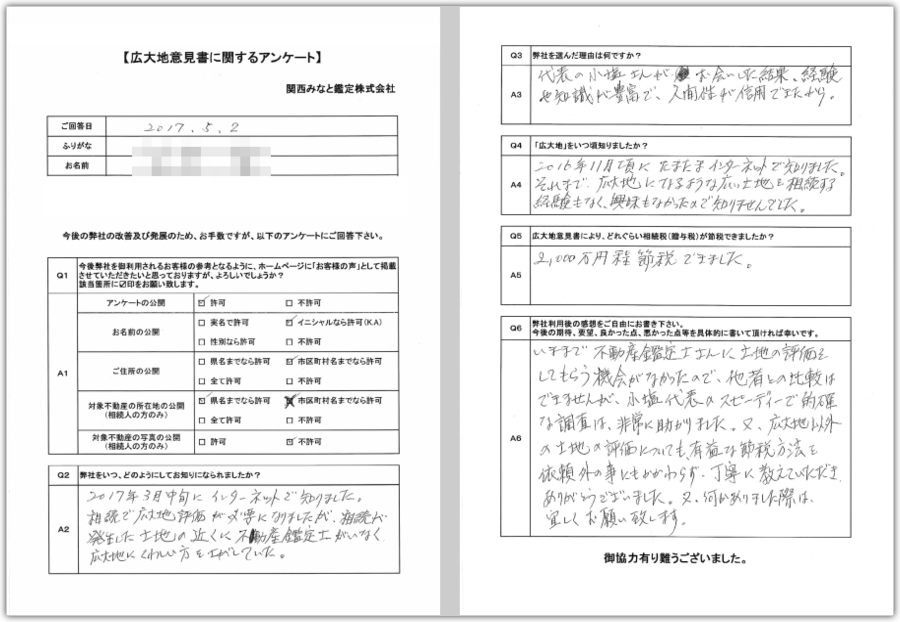

依頼外のことにも関わらず、広大地以外の土地の評価についても、有益な節税方法を教えて頂きました。 神奈川県相模原市 K.T 様(物件所在地:熊本県)

節税額:約2,000万円

ご依頼前は、どのようなお悩みがありましたか?

2017年3月中旬に、インターネットで知りました。

相続で広大地評価が必要になりましたが、相続が発生した土地の近くに不動産鑑定士がいなく、広大地に詳しい方を探していました。

当事務所にご依頼頂いたキッカケは何ですか?

代表の小塩先生にお会いした結果、経験や知識が豊富だという印象を受けました。

人間性が信用できたので、依頼させて頂くことにしました。

当事務所に依頼して良かった!と思うことは何でしょうか?

今まで、不動産鑑定士さんに土地の評価をしてもらう機会はありませんでした。

そのため、他社との比較はできませんが、小塩代表のスピーディーで的確な調査は、非常に助かりました。

また、依頼外のことにも関わらず、広大地以外の土地の評価についても、有益な節税方法を教えて頂きました。

また何かありました際には、よろしくお願いいたします。

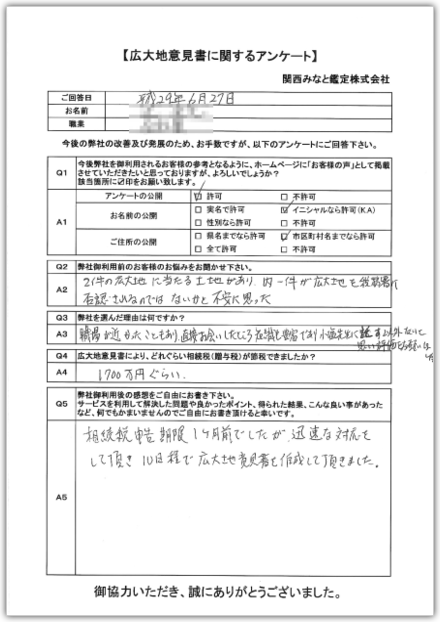

小塩先生に話す以外ないと思い、評価をお願いしました。 兵庫県伊丹市 H.T 様(物件所在地:兵庫県伊丹市)

現地の諸事情もふまえて広大地判定をしてくれるので、安心して任せられます。 福島県 S.T 様(物件所在地:福島県)

節税額:約170万円

ご依頼前は、どのようなお悩みがありましたか?

「広大地になるのかどうか?」判断できずにいました。

当事務所にご依頼頂いたキッカケは何ですか?

ホームページを見て、「サービス内容」と「料金説明」がとてもわかり易かったので、安心して依頼できました。

また、電話対応も早く、説明も具体的で分かりやすかったです。

当事務所に依頼して良かった!と思うことは何でしょうか?

- 電話対応が早かったです。また、説明も具体的で分かりやすかったです。現地訪問の予約も早く、初めての依頼でしたが、信頼できました。

- 開発想定図の作成や、開発許可事例の調査をはじめ、現地の諸事情もふまえて広大地判定をしてくれるので、安心して任せられます。

- 出張旅費などを含めた料金設定なので、費用対効果も事前にわかり、依頼しやすいです。

無料診断で「広大地の可能性が高い」と教えてもらい、依頼しました。 大阪府大阪市 A.N 様(物件所在地:大阪府箕面市)

節税額:約600万円

ご依頼前は、どのようなお悩みがありましたか?

祖父からの相続で、1,600㎡の農地を相続しました。

納税額も高かったため、この土地を広大地として認定してもらえないかと考えるようになりました。

当事務所にご依頼頂いたキッカケは何ですか?

広大地の適用ができないかと悩んでいた時、税理士の先生から、小塩さんのことを紹介して頂きました。

小塩さんには無料で、土地の診断を行って頂き、「広大地の可能性が高い」とおっしゃってくれたため、依頼をさせて頂きました。

当事務所に依頼して良かった!と思うことは何でしょうか?

小塩さんのおかげで、600万円の節約ができました。

広大地意見書の作成でも、とても丁寧な調査をして頂き、説得力のある意見書を作って頂きました。

無料診断から申請まで、丁寧な対応をしていだたき、本当にありがとうございました。

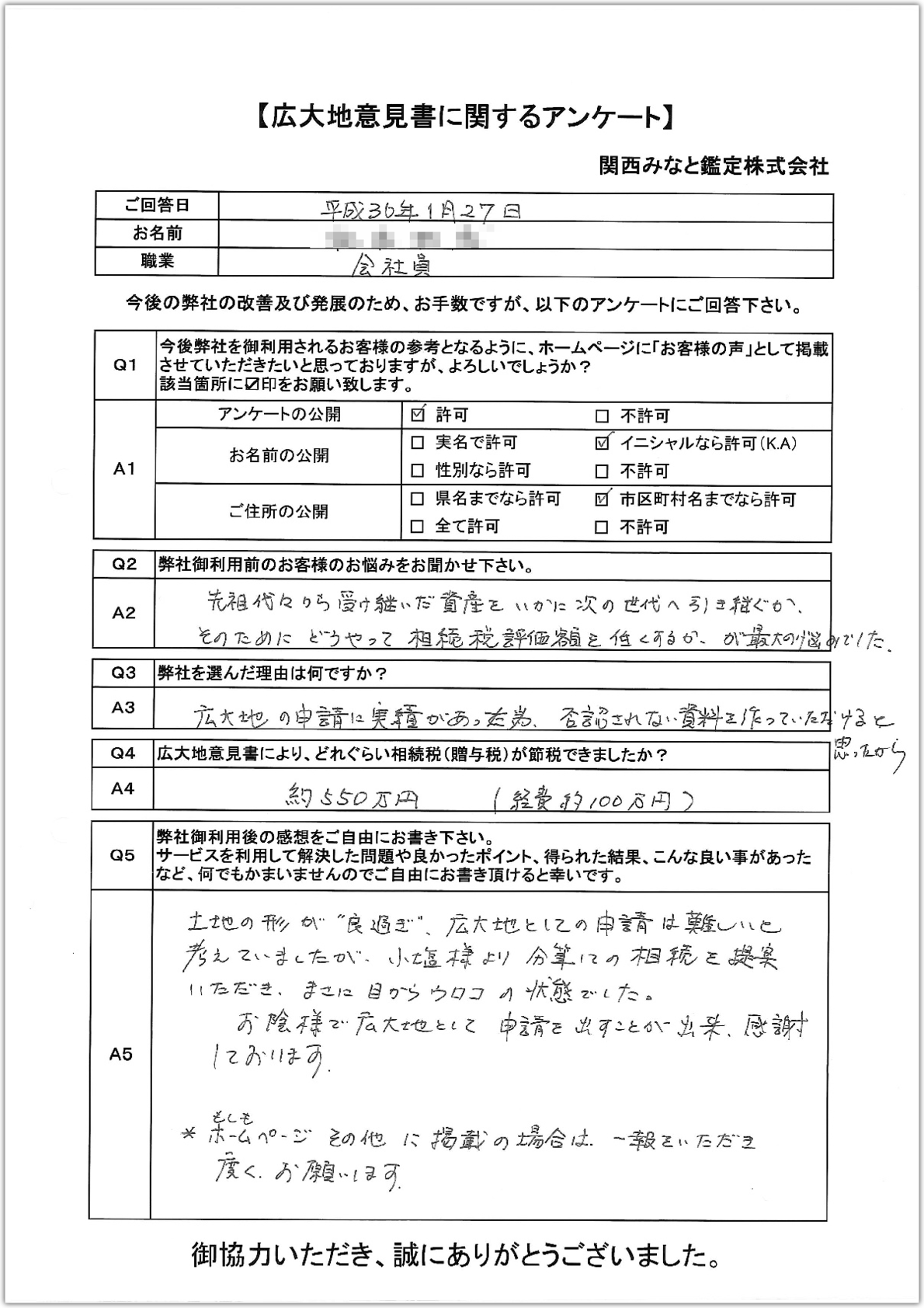

小塩先生のご提案は、まさに目からウロコでした。 愛知県江南市 K.S 様(物件所在地:愛知県江南市)

節税額:約550万円

ご依頼前は、どのようなお悩みがありましたか?

「先祖代々から受け継いだ資産を、いかに次の世代に引き継ぐか?」

「そのために、どうやって相続税評価額を低くするか?」

これが最大の悩みでした。

当事務所にご依頼頂いたキッカケは何ですか?

広大地申請に実績があったので、信頼できると感じました。

「税務署に否認されない資料を作って頂ける」と期待できました。

当事務所に依頼して良かった!と思うことは何でしょうか?

個人的に、「土地の形が良すぎるので、広大地申請は難しい」と考えていました。

しかし、小塩様より、分筆しての相続を提案して頂き、まさに目からウロコでした。

お陰様で、広大地として申請でき、感謝しております。

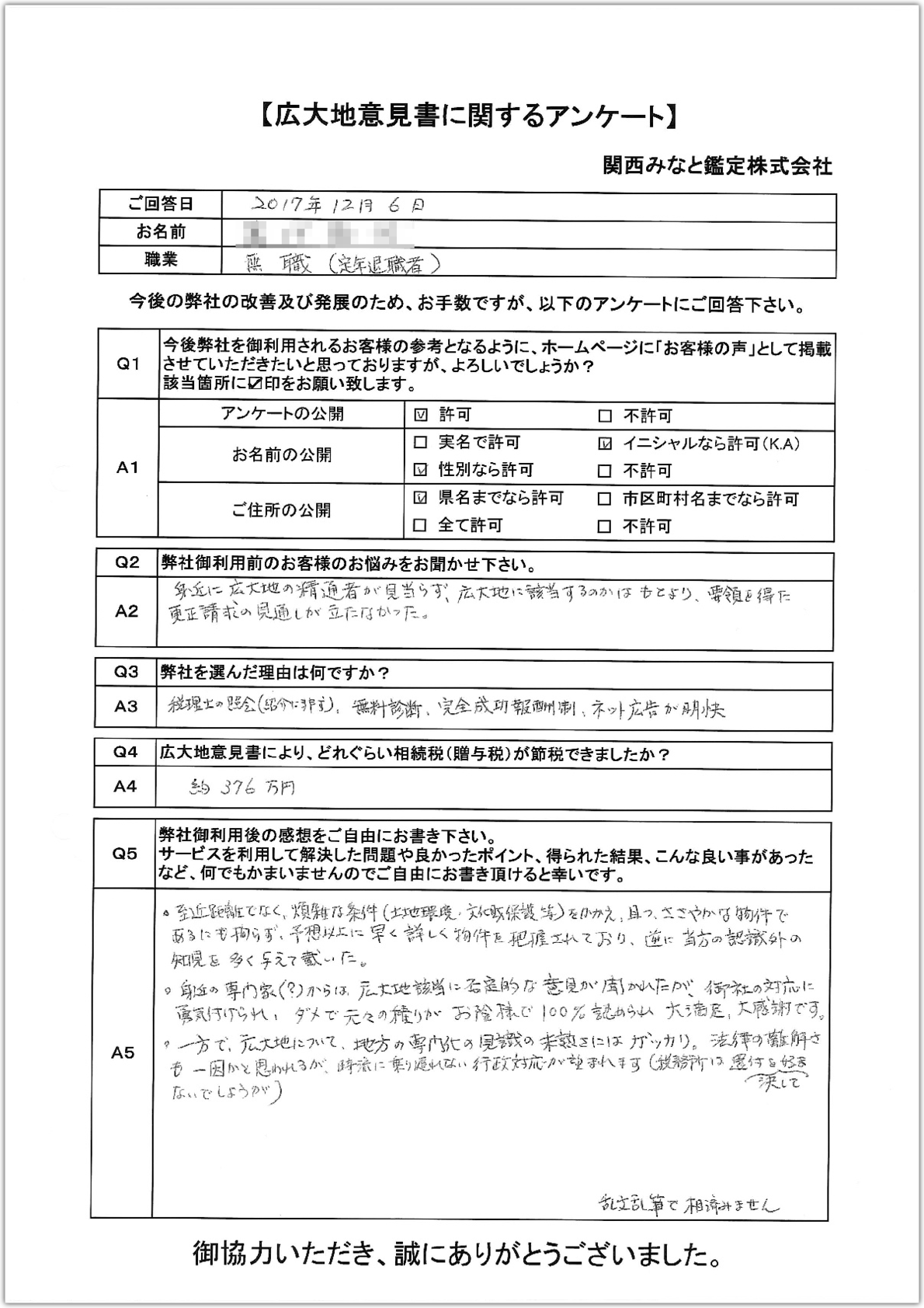

身近な専門家からは、 広大地該当に否定的な意見を聞いていましたが、広大地申請が通りました。 岩手県 R.B 様(物件所在地:山口県)

節税額:約376万円

ご依頼前は、どのようなお悩みがありましたか?

身近に、広大地に精通している方がおらず、困っていました。

広大地に該当するかはもとより、要領を得た更正の請求の見通しが立たずにいました。

当事務所にご依頼頂いたキッカケは何ですか?

税理士さんからの照会です。

無料診断もして頂き、完全成功報酬制という料金設定も明快であったので、お願いしました。

当事務所に依頼して良かった!と思うことは何でしょうか?

身近な専門家からは、広大地該当に否定的な意見を聞いていました。

しかし、小塩先生の対応に勇気づけられ、おかげさまで100%認められ、大満足しています。

近距離ではなかったにも関わらず、予想以上に早くご対応頂きました。

煩雑な条件(土地環境、文化財保護など)もあり、かつ小さな案件でしたが、とても助かりました。

逆に、当方の認識外の知見を多く与えて頂きました。

「少しでも相続税を減らせないか?」という思いで依頼。迅速な対応に感謝しています。 愛知県名古屋市 C.T 様(物件所在地:大阪府枚方市)

節税額:約350万円

ご依頼前は、どのようなお悩みがありましたか?

父の死後、土地を相続しましたが、思った以上に相続税が高かったことに驚きました。

後日、「広大地」という言葉を知り、自分が相続した土地も広大地に当たるのではないか?

少しでも相続税を減らせるのではないか?

と思い、対応してくれる事務所はないか、考えるようになりました。

当事務所にご依頼頂いたキッカケは何ですか?

広大地の案件を取り扱う土地鑑定士さんは、他にもいましたが、小塩さんのところは、ホームページも詳しく、電話相談でも、とても丁寧でした。

調査などの対応もとても早く、信頼できると判断して、小塩さんにお願いすることにしました。

当事務所に依頼して良かった!と思うことは何でしょうか?

とにかくスピード感がすごかったです。

相談や調査の時から、迅速な対応をして頂きましたが、広大地意見書の作成も想定より早く、本当に助かりました。

おかげさまで、相続税も減らすことができて、本当に助かりました。

「5,000万円の節約は可能」と言って頂いた。 福岡県糸島市 H.Y 様(物件所在地:大阪府寝屋川市)

節税額:約5,000万円

ご依頼前は、どのようなお悩みがありましたか?

父の土地を相続した際、相続税がかなり高額だったため、少しでも金額を減らすことはできないかと考えていました。

そのとき、「広大地と認定されれば、相続税の金額が減ったり、還付されたりする」と知り、広大地として適用してもらうことはできないかと、思っていました。

当事務所にご依頼頂いたキッカケは何ですか?

広大地の適用を考え、ネットで検索をしていましたら、小塩さんのホームページを見つけました。

他の方のホームページと比べても、広大地についてとても詳しく書かれており、無料診断を申し込みました。

診断の結果、「5,000万円くらいの節約は可能」とおっしゃって頂き、また、レスポンスなどの対応もよかったので、依頼させて頂きました。

当事務所に依頼して良かった!と思うことは何でしょうか?

こちらの質問に対するレスポンスが早く、内容も的確で、とてもわかりやすかったです。

広大地意見書などの資料の完成度も高く、小塩さんのスキルの高さに感服しました。

今後も、不動産関係でご相談したいことがあれば、小塩さんにお願いしたいと思います。

相続に詳しい税理士でも「無理」と言った土地を、引き受けてくれました。 岡山県 男性(物件所在地:岡山県)

節税額:非公開

ご依頼前は、どのようなお悩みがありましたか?

広大地については知っていましたが、相続の際、専門の税理士さんに相談したところ、「1,000㎡以下だから、広大地には当たらない」と言われてしまいました。

そのため、一度は諦めましたが、その後、どうしても納得できず、自分で広大地について、調べ始めました。

自分の土地が広大地に当たるかどうか、それが一番の悩みでした。

当事務所にご依頼頂いたキッカケは何ですか?

広広大地について、自分で調べていた時、ウェブで小塩さんに出会えました。

はじめは無料診断からお願いしましたが、広大地についての知識も豊富で、何より人柄がよく、やる気も高いのが高評価でした。

おかげで、安心して依頼することができました。

当事務所に依頼して良かった!と思うことは何でしょうか?

税理士さんから無理だと言われるほど、むずかしい土地にも関わらず、受任して頂いたことです。

しかも、親身に対応して頂き、本当に助かりました。

おそらく小塩さんに出会わなければ、広大地のことは諦めて、そのままになっていたと思います。

本当にありがとうございました。

書籍を出版致しました!

ついに新サービスの登場!全国一律料金(消費税込み)

税理士の先生の負担を軽減する「土地評価代行」

このサービスを御依頼いただくと、印刷するだけで土地評価が完成する土地評価明細書を作成できます。

つまり、先生方は、無駄な時間を費やすことなく、本業に専念できるということです。

| プラン名 | 机上プラン | 現地プラン |

| 費用(税込み) | 8.8万円/件~ | 16.5万円/件~ |

| 現地調査 | × | ○ |

| 法務局資料取得 | ○ | ○ |

| 市役所調査 | △ | ○ |

| 現地写真 | × | ○ |

| 想定整形図の作成 | ○ | ○ |

| 土地評価明細書の作成 | ○ | ○ |

| 不動産売却相談(仲介) | ○ | ○ |

| 不動産鑑定相談 | ○ | ○ |

| 納品形態 | PDF | PDF |

| 依頼件数 | 1件以上 | 同一の市区町村で3件以上※ |

| メリット | 安くて納品が早い | 確実な土地評価で税務調査対策が可能 |

| ※1 1件又は2件の場合は、+5.5万円が加算されます。 ※2 案件に応じてオプション加算が必要になる場合があります。 ■評価単位を分ける必要がある場合 +5.5万円 ■地積規模の大きな宅地 +11万円 ■その他(複雑な権利関係等) お問い合わせ | ||

サービスの流れ

お問い合わせ

無料相談の実施・無料診断書の作成

(毎月1件限定で無料にて対応しております!)

お電話又は面談にて無料相談を行います。

お客さまの現在の状況を詳細に把握させていただき、無料診断を行います。

無料診断では、「地積規模の大きな宅地」に該当するのかどうかや「鑑定評価書による時価申告」が有効かどうかなどを検討致し、お客様の相続税が最大限減少できる方法をご提案致します。

(通常は、1万円/物件のサービスです!)

無料相談、無料診断書作成時に必要なものとしては、以下のものが挙げられます。

特に資料がなくても無料相談等を行うことはできますが、一般論のみで終わってしまう可能性が高く、お客さまの問題解決につながらないことが考えられますので、なるべく御提示をお願い致します。

事前にメール、FAX、郵送等でいただければ、より詳細なアドバイスが可能になります。

- 土地、建物謄本

- 公図

- 地積測量図

- 建物図面

- 住宅地図

- グーグルまたはヤフー地図による物件位置図

- 固定資産税課税明細書・納税通知書(必ずご準備下さい)

ご契約

無料相談実施後、無料診断書を作成し、サービス内容をご説明致します。

サービス内容にご納得いただけましたら、正式にご契約となります。

弊社から依頼書を郵送致しますので、住所、氏名、押印をしていただき、同封の返信用封筒でご返信をお願い致します。

ただし、この段階でお気に召さなければ、無料相談のみで料金は発生いたしませんので、ご安心くださいませ。

土地評価代行に必要な書類の御提示

土地評価代行で必要となる資料をお伝え致しますので、大変お手数ですが資料の御提示をお願い致します。

資料は、メール(PDF等)又は郵送でお願い致します。

書類作成

相続税申告書に添付できる書類作成に取りかからせていただきます。

必要書類が全て揃ってからではなく、お客さまにご準備していただいている間に同時並行で作業にとりかからせていただき、成果品の早期納品を心がけております。

ご納品

書類一式をPDFにして、メール添付にてご納品させていただきます。

ファイル容量が大きい時は、ファイアストレージ等を利用致します。

報酬のお支払い

ご納品時にご請求書も添付させていただきますので、請求書に記載されている金額をご確認の上、弊社指定の口座へお振込みいただきます。

弊社をご利用いただいた「推薦者の声」

神戸ブライト法律事務所 弁護士 岡田 和也 先生

岡田和也弁護士

「速くて緻密」

小塩先生の仕事ぶりを表す言葉として、最適でしょう。

小塩先生は、北は北海道、南は沖縄まで、まさに日本全国で仕事をしておられます。

広大地案件、相続案件などを初めとして、非常に仕事の件数も多くご多忙かと思うのですが、そのフットワークの軽さは、他の不動産鑑定士の先生とは比べものになりません。

近畿圏の物件の鑑定をお願いしたときはもちろんのこと、関東圏の物件の鑑定をお願いしたときも、すぐに現地調査の日程を調整し、必要資料を揃えて、現地に飛んでくださいました。

そして、あっという間に鑑定書を作成していただきました。

その全ての過程が、「えっ、もうしていただけたんですか!?」という速さでした。

私も、仕事の処理の速さには自信を持っており、正直、他の弁護士とは比べものにならないと思います。

しかし、小塩先生の仕事の速さには、驚愕しました。

しかも、鑑定書を拝見すると、「よくそんなことまで気づかれましたね!」というような細かい箇所に至るまで非常に緻密な考察がなされており、先生の視野の広さと洞察力の深さを思い知らされました。

また、先生の鑑定書の内容は、とても説得的で、弁護士としての視点で見ても、安心できるものであります。

先生の鑑定書を裁判所に提出したところ、裁判所は何ら問題ないとして、先生の評価額をそのまま採用したこともありました。

今後も、小塩先生には大事な案件の鑑定をお願いしたいと思っています。

小塩先生、これからもどうぞよろしくお願いいたします。

薄木総合法律事務所 弁護士 薄木 英二郎 先生

薄木英二郎弁護士

我々弁護士は多くの相続案件に関与させていただき、多岐にわたる問題点をひとつひとつ解決していき、最終的に解決方法を導くことになります。

その際に、他士業の先生方と協働させていただくことがほとんどです。

なかでも不動産をお持ちの方が被相続人である場合には、相続税対策を考える必要があり、税理士と協働して対策を練るのですが、広大地認定の可否が問題となった場合、税理士では手に負えないことがほとんどです。

広大地の認定の可否が問題となることすら判断できない弁護士や税理士もいます。

その場合に頼りになるのが不動産鑑定士の先生なのですが、広大地認定の可否はとても判断が難しく、専門的知識が必要であることは当然ながら、多くの実績を積まれていなければ適切な判断が難しいです。

そこで頼りになるのは関西みなと鑑定株式会社の不動産鑑定士小塩先生です。

小塩先生は、広大地認定についての高度の専門的知識をお持ちであると同時に、多数の案件処理の実績がありますので、我々は安心して依頼をすることができます。

広大地の認定がされれば、相続人にとっては大きなメリットがありますので、広大地認定の可能性がある場合には「まずは小塩先生に相談しよう」ということになっています。

親身になって相談に乗っていただけますし、アドバイスも的確ですし、また、依頼者にとって気になる料金体系も明確なので、とても頼りにしています。

「広大地といえば小塩先生」ですので、広大地の認定可能性が少しでもあれば、まずは小塩先生にご相談されることをお勧めいたします。

L&P司法書士法人 司法書士 山本 耕司 先生

山本耕司司法書士

小塩先生とは、開業された時以来のお付き合いとなりますが、初めてお出会いさせていただいた時から今も変わらず感じることは、親しみやすく頼りがいのある先生だということです。

いつも甘えて相談をさせていただいておりますが、私がさせていただく質問にも的確にかつ丁寧にご回答いただき非常に心強い限りです。

特に広大地についてのことについては、1から丁寧に教えていただきましたので、相続案件等のご相談の中で広大地に関することが出てきましたら、是非お客様をご紹介させていただければと思っております。

皆様も広大地はもちろんのこと、不動産の鑑定についてご相談されたいときには、是非一度、小塩先生にご相談されることをお勧めします。きっといい出会いになると思っております。

小塩先生におかれましては、これからの更なるご活躍を心より願っております。

烏野利勝税理士事務所 税理士 烏野 利勝 先生

烏野利勝税理士

広大地鑑定が必要な案件が発生した際に、どなたか良い不動産鑑定士の先生がいないか探していたところ、知人の税理士から信頼できる先生がいるということで、小塩先生を紹介していただきました。

その際、他の不動産鑑定士の先生にも、少しお声をおかけしていたのですが、小塩先生の対応力と説得力が、断然まさっていたため、小塩先生にお願いすることにしました。

正式に小塩先生に依頼をしますと、即座に動いてくださり、鑑定対象の土地はもちろんのこと、その他の土地評価についても丁寧なアドバイスをいただきました。

お話を聞いておりますと、数多くの経験を踏まれて実績も確かなことが伝わってきましたし、土地評価だけでなく税法の知識もかなりお持ちで、小塩先生の博識に驚かされました。

広大地意見書も素早く完成し、中身を拝見しますと、詳細なデータと緻密な分析で作成されており、この短期間で、よくぞこれだけ調査していただいたものだな、と感心いたしました。

もちろん、税務署に完成した広大地意見書を自信をもって提出することができ、広大地が否認されることはないだろうと、安心しております。

今後も同様の案件が発生した場合はもちろんのこと、土地評価に頭を悩ますような案件が発生した場合は、小塩先生に鑑定を是非依頼したいと考えております。

また、同業者にも自信をもって推薦できる先生だと思っております。

今後も小塩先生のますますのご活躍を心より願っております。

丸山修税理士事務所 税理士 丸山 修 先生

丸山修税理士

相続税の申告において不動産の評価は必ず必要となってきます。

税法において決められた方法によって評価するのですがその評価額は申告する税理士によって違いが出ます。

その中で特に広大地評価をするか否かでは大きく納税額に差が生じることになります。

しかし広大地評価をするには様々な条件をクリアしなければならず、税務知識を超える部分が多くあり、当初の申告において広大地評価を回避する税理士も少なくありません。

この場合において不動産鑑定士の先生が作成する「広大地評価の意見書」は大変有効な資料であると税理士の間においても考えられています。

小塩先生にはその作成業務の依頼をさせていただいたり、その後の土地の活用方法などについて意見をいただいています。

また、意見書を作成するだけではなく顧問先に対して相続後の土地活用や二次相続についてもアドバイスをしていただき感謝しています。

誠実な対応と真面目な仕事ぶりに、紹介させていただいた顧問先からも大きな信頼を得ているため私としても大変うれしく思っています。

今後もますますのご活躍を心より願っております。

しなの税理士事務所 税理士 村田 圭介 先生

当所では相続税業務に力を入れておりますが、実際の申告実務では不動産の評価に戸惑うことが多くあります。

これまで広大地の適用については躊躇することが多かったのですが、小塩先生とご一緒させていただくようになってからは、適用の検討段階からご相談に乗っていただき、的確なアドバイスをいただいております。

小塩先生は不動産鑑定士の業務範囲のみならず、資産税全般(通達や裁決事例を含)についても精通していらっしゃるため、不動産に関する様々な問題を一緒に協議していただけるパートナーとしてとても信頼しております。

相続税の申告を行う際には、法務については行政書士や司法書士、美術品等については鑑定専門家と提携して業務を進めていく必要があるように、小塩先生と出会ってからは、不動産についても専門家との提携が必須と改めて実感しております。

今後ともどうぞよろしくお願い申し上げます。

事務所地図・アクセス

事務所

六甲ライナー「アイランドセンター」駅直結

駐車場

地下にコインパーキングあり

よくあるご質問

遠方なのですが、対応可能でしょうか?

はい、対応可能です。

弊社は、全国対応可能な数少ない鑑定事務所です。

47都道府県中40都道府県の評価実績がありますので、ご安心下さい。

平日は仕事があるため、なかなか相談できないですが、土日祝でも対応していただけるのでしょうか?

はい、対応可能です。

平日、仕事から帰ってくる時間が遅い方も多いかと思います。

弊社では、このようなお客様のために、土日祝でも対応させていただいております。

急ぎの案件でも対応していただけるのでしょうか?

はい、対応可能です。

相続税の申告期限が迫っているなど、いろいろな状況が考えられますが、できる限りお客様の要望をお聞きしております。

ただし、物理的に無理な要望であれば、お断りをさせていただいております。

御社へ相談するタイミングはいつ頃が良いのでしょうか?

早ければ早いほど良いです。

ご相談するタイミングは、できるだけ早い方が良いです。

士業に相談することは健康診断を受けるのと似ていて、健康診断を受けなければ病気がどんどん進行していることに気づかず、重病となっていまいますよね。

士業に相談するのもまったく同じで、早めにご相談いただくことで、より早く、負担なく解決できるケースが多いのです。

弊社のお客様で、相続税の申告期限4日前にご相談された方がいらっしゃいましたが、残念ながら相談のタイミングが遅すぎたため、お断りをさせていただいた事例があります。

土地が共有になっていても、地積規模の大きな宅地の評価を適用できますか?

適用可能です。

土地が共有になっていても、地積規模の大きな宅地の評価の適用は可能です。

ただし、被相続人の持分のみが対象になるので、節税効果は完全所有権である場合に比べ、低くなります。

御社で作成した資料を税務署に提出すれば、100%是認されるのですか?

100%という保証はありませんが、限りなく100%に近づきます!

弊社をご利用されることで、次のメリットがあります。

①地積規模の大きな宅地の適用を是認されやすくなること

税理士が地積規模の大きな宅地を適用して申請しても、正直なところ説得力がありません。

そこで、不動産のプロである不動産鑑定士のお墨付きをもらうことで、税務署も安心して広大地と判断できることになります。

②税務調査への対応

地積規模の大きな宅地を適用して申告しているものは、減額率が大きいことから税務調査に狙われやすくなると考えられます。

その理由は、税額が大きく変わるからであり、税務署としては地積規模の大きな宅地の適用を否認できれば、より多くの税金を支払ってもらえるわけです。

税理士が地積規模の大きな宅地の評価を適用して申告することは可能ですが、税務調査に入られた時に、税務署へ対抗できる武器が何もありません。

ところが、不動産鑑定士の作成した書類があれば、税務署もこの書類が間違っていると証明できない限り、地積規模の大きな宅地を否認することはできません。

したがって、弊社では、将来の保険という意味でも不動産鑑定士による書類作成をお勧めしております。

税理士の先生に、ひとつお願いがあるのですが・・・

「無料診断書」の作成は毎月1件限定です!

不動産鑑定士 小塩 敦

昭和53年5月5日生まれ

鳥取県米子市生まれ

岡山県岡山市育ちのO型

岡山朝日高校卒業

神戸商科大学商経学部管理科学科

(現兵庫県立大学)卒業

岡山、東京の不動産鑑定事務所で実務を積み、33歳で独立開業

【保有資格】

不動産鑑定士

宅地建物取引士

1級ファイナンシャル・プランニング技能士

公認不動産コンサルティングマスター

相続対策専門士

自己紹介が遅くなり、失礼致しました。

神戸市で不動産鑑定士をしております、小塩敦(こしおあつし)と申します。

私は開業前は、東京の中堅不動産鑑定事務所に勤め、日本中(47都道府県中40)の広大地を含む不動産鑑定等に携わってきました。

この経験から、開業後も全国各地の税理士の先生をサポートさせていただいております。

相続の業務に携わっていると、相続税申告書を見る機会が多いのですが、土地評価における間違いが非常に多く見られます。

実際に弊社でも、知識がない税理士にお願いしたばっかりに多額の相続税を支払わされたという相続人の声が後をたちません。

1万円といった単位ではありません。何百万円、何千万円という単位です。

これは、社会的な損失だと私は考えています。

その思いから、相続税専門の不動産鑑定士として少しでもお客様のために節税したいと願う税理士の先生をサポートしたいと考えました。

ただし、注意点があります。

弊社では、責任を持って不動産鑑定士の小塩が全て対応しているため、申告期限内で間に合わない場合等もあります。このような場合、お客様に迷惑がかかりますので、お断りをさせていただいております。

まずは、「無料診断書」で「地積規模の大きな宅地」に該当するかどうか等を検討し、専門家を有効活用していただければと思います。

「無料診断書」のお申込みはこちらです。

【毎月1件のみ無料】

お電話お待ちしております

お問合せ・ご相談はお電話、メール、FAXにて受付けております。

メールで資料を添付する場合は、以下の手順でお願い致します。

- 下記「メールのお問合せはこちら」をクリック

- お問合せフォームにご相談内容等をご記入の上、送信

- 受付メールがすぐに届くので、そのメールに記載されているメールアドレスに資料を添付して送信

お電話受付時間:9:00~18:00(土日祝:予約対応)

メール・FAX:24時間受付